Gospodarka 8 czerwca 2020

Inwestycje finansowe od lat były domeną banków, ubezpieczycieli czy dużych inwestycyjnych na świecie i w Polsce. Ocena ryzyka leżała zawsze po stronie doświadczonych analityków i pracowników banków, którzy odpowiedzialni byli za pieniądze inwestorów. Teraz rynkiem rządzi nowa grupa – doradcy finansowi, kierujący się zasadą ‘’Im większe ryzyko, tym większa prowizja’’.

Dzisiejsi pośrednicy finansowi – dobrze ubrani, bardzo opiekuńczy, zawsze mający dla inwestorów czas i uwagę, blisko współpracują z bankami, w których od lat trzymamy nasze oszczędności. Zwykle to od nich otrzymujemy intratne oferty dodatkowych zysków, kupujemy produkty finansowe, które mają pozwolić na ‘’lepszą emeryturę’’.

To od nich oczekujemy pełnego kompletu informacji o produkcie finansowym, potencjalnym zysku w czasie, ale również ryzyku, związanym z inwestycją. Ryzyku, które może być wypadkową zmieniających się uwarunkowań rynkowych, inwestycji w czasie, braku stosownych zgód organów nadzorujących rynki finansowe…

Prowizja rządzi światem

Ale pośrednicy finansowi zarabiają na wszelkich produktach: od kredytów bankowych przez inwestycje w polisy na życie aż po inwestycje w akcje lub obligacje wybranych podmiotów na rynku kapitałowych i nie tylko. Aby uzmysłowić sobie, jak intratne jest to zajęcie należy prześledzić liczby. Ile otrzymuje doradca, który poleci inwestorowi “optymalny kredyt” i pomoże wypełnić niezbędną dokumentację?

Nest Bank do niedawna dawał możliwość dodania przez pośrednika nawet 10% dodatkowej prowizji, która była przekazywana bezpośrednio na konto pośrednika. Alior Bank także przewidział taką możliwość. W tym banku do kredytu pośrednik mógł dodać 10%.

Wynagrodzenie dodatkowo wzrasta, jeśli pośrednik dodatkowo namówi inwestora na produkty ubezpieczeniowe lub inwestycyjne. O ile? Przykładowo Deutsche Bank w 2015 roku wypłacał sprzedawcy jednorazowo 31,5% rocznej składki uczestnika programu inwestycyjnego Open Life.

Jeden z doradców finansowych wypowiadając się na temat swojej pracy wyraźnie podkreślał, że ‘’Nikt nic nie czyta, mało kto cokolwiek próbuje zrozumieć (inwestorzy) wybierają fundusze nie mając o nich zielonego pojęcia. Np. jeden z moich klientów, Pan powyżej 70 lat, miał 20-letnią polisę inwestycyjną z funduszem hedgingowym w środku. Na moje pytanie czy wie co to jest hedging, ów Pan z rozbrajającą szczerością odpowiedział nie, że doradca mu to wybrał. Z 28.000 zł wpłaconych na polisę zostało mu 7000 zł „

Rynek ofert prywatnych – Eldorado zysków dla pośrednika

Prawdziwe eldorado dla doradców finansowych stworzył rynek obligacji i akcji spółek poszukujących finansowania na rozwój lub planujących debiut na rynku regulowanym New Connect i GPW. Tam prowizje potrafią sięgać 5-12%. Im większe ryzyko, tym większa prowizja i większa pokusa dla pośrednika – mówią eksperci.

Nieobliczalni akcjonariusze – fundusz Largo Capital traci 120 milionów zł

Lecz nie tylko praktyki nieuczciwych doradców finansowych są źródłem wymiernych strat inwestorów czy upadku firm, których akcje lub obligacje były przedmiotem inwestycji. W niektórych przypadkach straty powstają na skutek działań samych inwestorów – akcjonariuszy… Jak to możliwe, żeby inwestor doprowadził do upadku firmy (start-up), w która sam zainwestował?

Historia funduszu Largo Capital (będącego inwestorem w trzech spółkach IT typu ‘’start-up’’, których wartość rynkowa wynosiła w 2019 roku ponad 120 milionów zł) pokazuje, jak przyczyną upadku firmy mogą być działania inicjowane przez mała grupę inwestorów indywidualnych. Po tym, jak grupa doświadczonych inwestorów dokonała zakupu akcji w biurze maklerskim PDM, po kilkunastu miesiącach wyraża swoje niezadowolenie udając osoby poszkodowane, oszukane przez doradcę i domagając się zwrotu pieniędzy od spółki lub funduszu. Pomimo świadomości, iż osobą sprzedającą walory był nieuczciwy doradca, tacy inwestorzy sądzą, że łatwiej zaszantażować spółkę lub fundusz, niż szukać zadośćuczynienia od doradcy.

W tym celu świadomie wprowadzają w błąd Sądy, przedstawiają wybrane z kontekstu sytuacje, zatajają przesłanki uniemożliwiające spełnienie ich nieprawowitych żądań. Przywołując inne przykłady afer finansowych prezentując tak zaburzony obraz sytuacji, że Sądy udzielają zabezpieczeń (z klauzulą wykonalności), wszczynają egzekucje przeciw dobrze prosperującym firmom. Ostatecznie, we współpracy z komornikiem, podważają wiarygodność tych firm w oczach partnerów biznesowych (obligatariuszy, akcjonariuszy, pracowników, kluczowych klientów), prowadząc do utraty kontraktów. Pozbawiając spółki klientów, przychodów w ten sposób mała grupa akcjonariuszy doprowadziła do utraty przez fundusz Largo Capital ponad 120 milionów zł wartości inwestycji w 3 firmy IT. Ofiarą tych działań była również znacznie większa grupa 150 indywidualnych akcjonariuszy, którzy czekali na niedoszły debiut giełdowy spółek – ich straty liczone są obecnie na ponad 25 milionów zł.

W ten sposób zdrowe spółki z obrotami przekraczającymi łącznie 15 milionów zł, pozyskujące strategicznych klientów stanęły na skraju bankructwa, po okresie niespełna roku. W ten sposób ponad 4 letnie zaangażowanie 80 osobowej grupy doświadczonych pracowników zostało zniwelowane przez grupę kilku, nieuczciwych, nieodpowiedzialnych akcjonariuszy. Co ciekawe, po 6 miesięcznej batalii i odwołaniu poszkodowanych firm, Sąd II instancji uznał rację firm, cofając zabezpieczenia. ‘’Garstka niezadowolonych klientów, posiadających niewielki pakiet akcji w dynamicznie rozwijającej się firmie na rynkach międzynarodowych, mogła doprowadzić do utraty znacznej wartości całego przedsiębiorstwa i inwestycji wielu poważnych inwestorów, reprezentujących ponad 95% kapitału. Wszystko za sprawą odwetu na nieuczciwym doradcy finansowym…’’ – komentuje radca prawny, który analizował sprawę. I pomimo wygranej w procesach sądowych, unieważniających zasadność egzekucji komorniczych na majątku firmy, proces odbudowy reputacji trwa znacznie dłużej.

Nieuczciwi doradcy

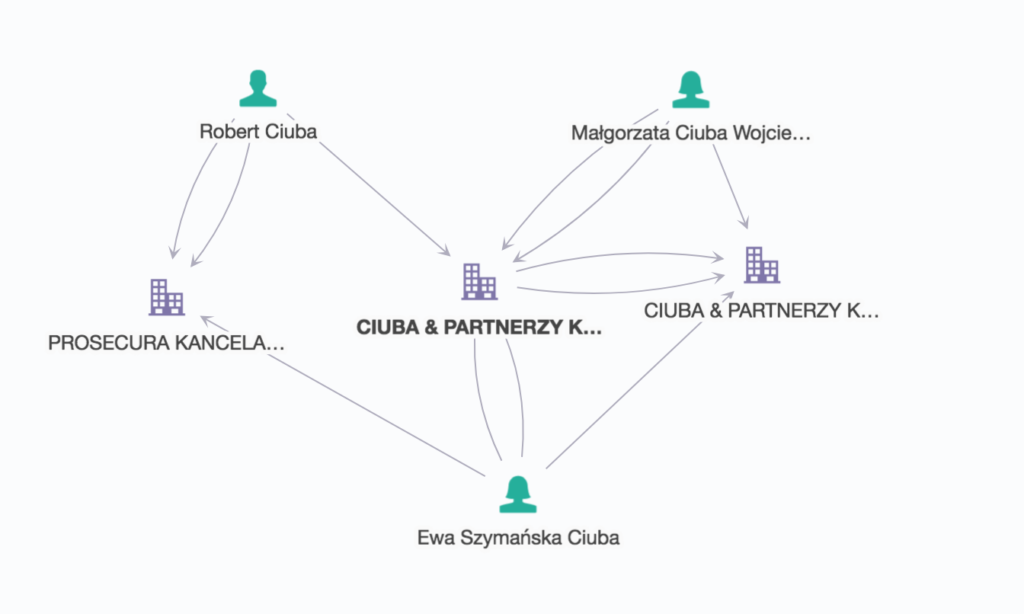

Chciwość pośredników finansowych prowadzi co roku do strat liczonych w setkach milionów złotych z oszczędności tysięcy inwestorów. Papiery wartościowe spółek kapitałowych sprzedawanych ‘’po cichu’’, w emisjach prywatnych, a więc takich, które nie wymagają sporządzania prospektu emisyjnego i zatwierdzania go w KNF, to często pozyskiwanie kapitału bez jakiejkolwiek kontroli. Zgodnie z prawem – oferty prywatne powinny być kierowane do maksymalnie 149 imiennie wskazanych osób i – co istotne – profesjonalnych inwestorów. Tymczasem oferty te trafiają do inwestorów, rzadko znających podstawy funkcjonowania rynku kapitałowego. Głośne były afery sprzedaży obligacji i akcji firm bez pokrycia, takich jak PCH Capital, Futuris, Equitier, Runicom, PCH Ventures 1, Family Brokers czy Creditia, opisane przez Business Insider Polska w grudniu 2018 roku.

Wartość emisji powyższych spółek (i strat inwestorów) szacowana jest na blisko 10 milionów złotych. Sprzedażą zajmowali się różnego rodzaju pośrednicy czy tzw. doradcy finansowi, którzy za pozyskanie Klientów otrzymywali wysokie prowizje – ok 5-6%. Niepokojące jest to, że współpraca bazowała na ogromnym zaufaniu i przekonaniu, że dwuletnie obligacje z oprocentowaniem w wysokości 8-12 proc. w skali roku, z odsetkami wypłacanymi kwartalnie, są tak bezpieczne jak lokata….

Tymczasem papiery te były niezabezpieczone. Niestety inwestorzy zapominają o ważnej zasadzie – lokując oszczędności w spółkach niepublicznych możemy zarobić więcej, niż w banku, ale narażamy się na pewne ryzyko. Nie czytając dokumentów w postaci opasłych segregatorów opisujących inwestycje, podejmują ryzyko, które – jeśli okazuje się sukcesem – zachwalają. W przypadku niepowodzenia poddają publicznej krytyce spółki – inwestycje, fundusze, akcjonariuszy, pośredników według zasady jestem inwestorem – jestem oszukany.

„Czasami twoja najlepsza inwestycje to ta, do której nie doszło” – Donald Trump Inwestorzy coraz częściej podejmują zbiorowe akcje, mające na celu ujawnianie ich praktyk i kierowanie spraw do Prokuratury. Ostatnio głośna sprawa ‘’felernych inwestycji’’ w fundusze Saturn TFI (Retail Park Fund) i zdefraudowania ponad 200 milionów złotych ujawniła działalność takich podmiotów jak Ciuba & Partnerzy, Profit Doradcy Finansowi – podmiotów, które masowo zajmowały się dystrybucją i sprzedażą certyfikatów inwestycyjnych funduszy, których wartość była bliska zeru…

Dziś pierwszy z nich – Ciuba & Partnerzy Kancelaria Finansowa, znajduje się już na liście ostrzeżeń Komisji Nadzoru Finansowego z zarzutami UKNF i zawiadomieniem z art. 178 w zw. z art. 69 ust. 2 pkt 6 ustawy o obrocie instrumentami finansowymi, skierowanym do Prokuratury.

Drugi podmiot – Profit Doradcy Finansowi – od dłuższego czasu znajduje się pod obserwacją w związku z oferowaniem inwestorom papierów dłużnych różnych firm (m.in. firmy Opulentia S.A.) i pobierania bardzo wysokich prowizji dla swoich doradców. W przypadku firmy Opulentia S.A. problemem był inny fakt – to spółka, która trafiła na tzw. czarną listę KNF (Zawiadomienie UKNF z art. 171 ust. 1 ustawy Prawo bankowe), co pociągnęło za sobą szereg negatywnych skutków. Wielu klientów przedterminowo zażądało wykupu obligacji, a banki i instytucje finansowe wycofały się z dalszego finansowania. Pikanterii całej sprawie dodała obecność w spółce Macieja Soporka, jednej z głównych postaci w aferze WGI.

Dziś, sam pośrednik /doradca finansowy – Profit Doradcy Finansowi z siedzibą w Łodzi, znajduje się na liście ostrzeżeń KNF, a mimo wszystko aktywnie uczestniczył w dystrybucji ‘’felernych’’ jednostek inwestycyjnych funduszy Saturn TFI….

O tym, jak wysokie prowizje od pieniędzy ściągniętych od inwestorów, otrzymywali pośrednicy finansowi – dystrybutorzy – głośno mówi się na forach dyskusyjnych Bankier.pl. W przypadku funduszy Saturn TFI certyfikowani doradcy (czyli profesjonalni) otrzymywali 4% od inwestycji. Zakładając, że minimalny próg inwestycji wynosi 200.000 złotych, pośrednik otrzymuje w dniu wpłaty 8.000 zł prowizji.

Dobry doradca – dystrybutor, który potrafi zachęcić kilku inwestorów miesięcznie może zatem liczyć na 30-40 tys złotych miesięcznie! Taka sytuacja rodzi skłonność do nadużyć – podkreślają eksperci finansowi.

Ciekawym wątkiem sprzed paru lat była rola kolejnego ‘’nieuczciwego’’ pośrednika finansowego – Domu Maklerskiego Ventus Asset Management w dystrybucji obligacji firmy Kredos Group (wcześniej Hygienika S.A.) w czerwcu 2015 roku. Pracownicy DM Ventus skutecznie namawiali inwestorów do zakupu papierów dłużnych za kwotę 4,1 miliona złotych jeszcze w czerwcu 2015 roku, podczas gdy spółka ta w listopadzie 2015 wydała oświadczenie o niewypłacalności: ‘’Zarząd Kerdos Group (…) w dniu 12 listopada 2015 r. stwierdził zaistnienie stanu niewypłacalności spółki w rozumieniu przepisów ustawy prawo upadłościowe i naprawcze, a co za tym idzie, konieczności złożenia przez spółkę wniosku o ogłoszenie upadłości obejmującej likwidację majątku spółki, co nastąpi dnia 13 listopada 2015 r.’’.

Niepokojąca jest również funkcjonująca od kilku lat praktyka (wykorzystywana przez emitentów w sposób systematyczny) pozyskiwania inwestorów za pośrednictwem dystrybutorów w oparciu o tzw. umowy marketingowe, zawierane z podmiotami nieuprawnionymi do pośredniczenia w obrocie papierami wartościowymi….

To kolejny, nieformalny sposób wynagradzania doradców za znalezienie i skuteczne namówienie Klienta na inwestycję. Opisane przypadki nie oznaczają, że wszyscy doradcy są nieuczciwi. Jest wielu dobrych. Niestety model wynagradzania doradców finansowych w Polsce powoduje, że w zawodzie tym dochodzi do wielu nadużyć. Jak widać dowodów nie brakuje. Niestety

Jakie rozwiązania?

Aby uniknąć i wyeliminować z rynku nieuczciwych doradców, których działalność prowadzi do szkód finansowych wśród inwestorów i samych firm, należy wprowadzić system kar dla pośredników finansowych. Niestety jedyną instytucją, która dotychczas jest aktywna w tym obszarze jest UOKiK. To właśnie decyzje tego organu częściowo ograniczają zjawisko ‘’chciwych doradców’’.

UOKiK widzi istotę problemu i stosuje wysokie kary finansowe jak w 2017 w wyroku w sprawie firmy Personal Finance (należąca do EGF Council): ‘’Klauzule w umowach EGF Council są niejednoznaczne i nieprecyzyjne. Są sprzeczne też z dobrymi obyczajami. Przykładowo klient, czytając umowę, nie wiedział, ile będzie go kosztowało wynagrodzenie dla firmy, ponieważ nie było ono określone. To było celowe działanie, aby osiągnąć duże zyski’’. Wiele z tych praktyk mieści się w definicji misselingu, działania zabronionego na rynku finansowym. Kto ma zatem regulować rynek?

‘’Sektor finansowy powinien w większej mierze kierować się odpowiedzialnością za rolę, jaka została mu powierzona. Trzeba przestać funkcjonować w oparciu o przestarzałą wizją biznesu, stawiającą wyłącznie na maksymalizację zysku i zacząć naprawdę działać zgodnie z interesem wszystkich uczestników rynku, służąc dobru wspólnemu’’ – zauważa Artur NowakGocławski, Prezes Zarządu ANG Spółdzielni i Przewodniczący Rady KPF. Eksperci zwracają uwagę na egzekwowanie m.in. wprowadzonego w 2019 roku obowiązku dematerializacji wszystkich obligacji korporacyjnych, certyfikatów inwestycyjnych emitowanych przez fundusze zamknięte (FIZ) oraz listów zastawnych. Co to oznacza? Każda emisja obligacji przedsiębiorstw ma być przymusowo zarejestrowana w systemie KDPW. Dotychczas takiej rejestracji podlegały tylko emisje publiczne.

Tylko taki, powszechnie dostępny rejestr, pozwoli inwestorom na wgląd w obecną i rzeczywistą sytuację ilości wyemitowanych papierów przez spółkę – podkreślają eksperci. W końcu, inwestorzy powinni odrzucić wszelkie propozycje ofert obligacji lub akcji otrzymywane od instytucji, które nie są bankami lub domami maklerskimi. To pozwoli uniknąć niespodzianek jak w przypadku opisanych wcześniej lub pośredników PCZ, E-kancelaria. Sami emitenci zaś powinni zlecać emisje jedynie uprawnionym podmiotom, posiadającym stosowna licencję maklerską.

Prawa inwestora

Brak analizy, nadmierne zaufanie do doradcy, często usypiają czujność inwestorów. Wielokrotnie inwestorzy nie znają produktu, który nabywają w umowach inwestycyjnych. Czasami biorą udział w ‘’okazyjnych ofertach private placementu’’ i nie mogą doczekać się debiutu spółki na rynku publicznym…. Tego typu sytuacji często dałoby się uniknąć, gdyby inwestorzy nieco więcej uwagi poświęcali umowom, które podpisują…. A doradcy finansowi to wykorzystują.

Specjaliści zwracają uwagę, że obowiązkiem inwestora winno być dokładne czytanie umów, śledzenie wyników finansowych, aktywny udział w spotkaniach inwestorskich. Inwestycja w akcje firmy to nie lokata w banku. Decydując się na inwestowanie oszczędności, musimy uwzględnić nie tylko potencjalne zyski, lecz czynnik ryzyka i straty. Inwestor powinien poświęcić czas na zrozumienie funkcjonowania poszczególnych instrumentów, w które chce zaangażować swój kapitał.

Dobrym rozwiązaniem jest dywersyfikacja inwestycji (zakup różnych typów aktywów). Wybór kilku rozwiązań może uchronić przed utratą wszystkich pieniędzy w przypadku niepowodzenia pojedynczej inwestycji. Historia światowych start-up-ów pokazuje, że wiele z nich odnosi sukces. Ale zdarzają się porażki. Dojrzali inwestorzy mają świadomość tego ryzyka. Każda z młodych firm wspierana jest przez fundusz inwestycyjny na pierwszym etapie, potem inwestorzy obejmują akcje. Tak było w przypadku firmy Beepi, która w 2017 roku zebrała kapitał w wysokości 150 mln USD, osiągając w pewnym momencie wartość 560 mln USD.

Beepi to startup, który chciał wnieść trochę porządku na rynku obrotu używanymi samochodami. Początkowy sukces jednak zakończył się porażką. Ale są przykłady ogromnych zysków – jak start-upu Beoyond Meat. Ta niewielka spółka z Los Angeles, wspierana przez fundusz inwestycyjny, produkuje ‘’roślinne mięso’’ dostarczane do hamburgerów. W 2019 roku okazało się, że żadna ze spółek amerykańskich nie zaliczyła tak udanego debiutu giełdowego w ciągu ostatnich 20 lat na Wall Street jak Beoyond Meat. Inwestorzy, którzy uwierzyli w firmę w 2018 roku cieszyli się z zysków.